妙可蓝多狂热营销后遗症显著:五年销售费用翻6倍,净利润毛利率受挤压

电梯间常常传来的广告语:“奶酪就选妙可蓝多”,狂热宣传帮妙可蓝多从奶酪市场激烈“厮杀”中获得了暂时制高点,然而传统意义上通过大手笔营销费用投入获取的市场份额与知名度,能否抵御奶酪市场的低门槛与同质化竞争,或许仍需时间检验。

事实上,由高昂市场费用营造的奶酪护城河效应,当下确确实实对公司利润造成了一定压力。

近日,上海妙可蓝多食品科技股份有限公司公布的2022年财报数据显示,公司归母净利润首度出现负增长。

01

营收面承压,归母净利润首度负增长

雪球数据显示,2018年-2021年,妙可蓝多实现营收分别为12.26亿、17.44亿、28.47亿、44.78亿,分别同比增长24.82%、42.32%、63.20%、57.31%。

2022年妙可蓝多实现营收48.30亿元,同比增长7.84%;实现归母净利润1.35亿,同比下降12.32%。其中,第四季度实现营收10.00亿,同比下降25.0%;实现归母净利润-0.1亿元,同比下降181.8%。

公司实现近50亿营收的背景下,净利润方面却只给出1亿多的答案。而时间线拉长来看,2018年-2021年,妙可蓝多净利润增幅分别为148.69%、80.72%、208.16%、160.60%。

显然,这也是2018年以来,妙可蓝多营收首次增长幅度未超10%,也是归母净利润增幅由高速增长背景下首度出现负增长。

在2022年业绩报告说明会上,针对投资者提出的业绩放缓原因,妙可蓝多表示,受交通物流不畅、原材料价格上涨、竞争加剧、消费疲软等影响。

同时,2022年,妙可蓝多实现ROE为3.07%,下降38.29%。这是公司自2018年来,ROE首度出现负增长。并且数据显示,自2020年以来,公司ROE增速便出现下降趋势。

华西证券发布研报表示,根据年报调整盈利预测,不考虑并表因素,预计23-24 年公司营业收入由76.3/93.3亿元下调至60.1/80.0亿元,新增25年营业收入 100.8 亿元:23-24年归母净利润由5.0/7.6亿元下调至2.3/3.7亿元,新增25年归母净利润5.6亿元,23-24年EPS由0.96/1.47元/股下调至0.44/0.71元/股,2023年3月28日收盘价29.25元对PE分别66/41/27倍,维持买入评级。

02

毛利率持续下滑,不主动发起“价格战”

妙可蓝多主营业务为以奶酪为核心的特色乳制品的研发、生产和销售,其中奶酪产品可以进一步细分为即食营养系列、家庭餐桌系列和餐饮工业系列。同时公司也从事液态奶的研发、生产和销售,以及乳制品贸易业务。

公司表示坚定推行“聚焦奶酪”的总体战略,2022年,公司奶酪产品实现38.69亿,占比80.11%;贸易产品实现营收6.00亿,占比12.42%;液态奶产品实现营收3.49亿,占比7.22%;其他业务实现营收1193.90万,占比0.25%。

浦银国际表示,由于各品牌奶酪棒同质性较强,消费者认为奶酪棒的可替代性较高。2020年开始,奶酪棒市场掀起了一波价格战,妙可蓝多也在洪流中被迫加入。根据市场调研,目前商超和线上渠道奶酪棒均有各类促销活动,整体折扣力度约在5-8折区间。

3月23日的业绩说明会上,妙可蓝多针对“价格战”表示,“公司作为行业的头部品牌,有责任维护价格的稳定,不会主动发起价格战,但是在战术上公司会根据竞争情况积极应对。公司通过品牌和产品的价值输出带动企业发展,避免价格战对公司持续健康发展带来伤害。公司坚信竞争是全方位的,是品牌、产品、团队、文化等全方面的竞争,不是简单依靠低价策略。”

针对低价策略,《港湾商业观察》查询京东购物平台,妙可蓝多京东旗舰店儿童奶酪棒单价平均为15.8元/100g;百吉福、奶酪博士同类产品单价平均为14.4元/100g、14.69元/100g。妙可蓝多价格均高于二者。

价格高于同行的同时,自2018年以来,妙可蓝多毛利率增速始终处于下降态势。2022年,妙可蓝多实现毛利率34.15%,同比下降10.61%,这也是公司自2018年以来首度出现毛利率负增长。

其中2022年,妙可蓝多主营产品奶酪业务实现营收38.69亿,同比增长16.01%。营收增长并未换来毛利率的提升,同期公司奶酪实现毛利率40.73%,同比减少7.78个百分点。

妙可蓝多在业绩报告说明会上表示,整体来看,2022年受交通物流不畅及国际大宗商品上涨影响,公司物流和原辅材料成本大幅上涨,导致毛利率有所下降。从业务构成来看,公司相对低毛利的家庭餐桌系列和餐饮工业系列产品收入占比提升,公司奶酪业务整体毛利率亦相应有所降低。

03

销售费用高企,广告费用拉低利润率

2018年妙可蓝多进军儿童奶酪棒行业,通过广告宣传迅速打开知名度,代言人孙俪那句“奶酪就选妙可蓝多”火速进入小朋友们的世界。

事实上,2018年至2021年,妙可蓝多实现销售费用分别为2.05亿、3.59亿、7.10亿、11.59亿,逐年递增。最新披露的2022年财报中,妙可蓝多实现销售费用12.19亿,几乎为2018年的6倍。

高级乳业分析师宋亮对《港湾商业观察》表示,目前儿童再制奶酪的市场竞争非常惨烈。高的市场费用,对于新进入的竞争对手来说是一个门槛,它将会面临着很高强度的竞争压力和高额的市场费用,所以难度很大。对于同类的企业来说,高的市场费用也是竞争的方面,市场费用投入低,那本身动向就会差。整体而言,在新品拓展上而言,妙可蓝多的投入费用会逐年增加。

同时,针对2022年,妙可蓝多销售费用同比增长5.21%,妙可蓝多表示,主要是因为奶酪业务处于快速扩张期,销售人员增加导致职工薪酬和差旅费用增加,同时公司加强仓储布局以更好地服务客户,装卸运输费等增加。

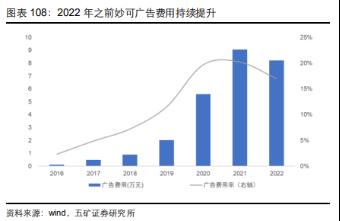

销售费用细化来看,2022年妙可蓝多实现广告促销费8.22亿,占销售费用比例为67.42%。数据往前一年,2021年,公司实现广告促销费9.06亿,占比78.18%。根据五矿证券研报显示,2022年之前妙可蓝多广告费用持续提升。

宋亮表示,快消品,特别零食产品的高费用投入是一个模式,倘若降低高投入,品牌效应就会递减,那么对产品动销和在消费者心目中的热度就会降低。通过营销占领市场的方式对利润肯定有影响。

浦银国际发布研报表示,由于中国消费者对奶酪认识尚浅,亟待消费者教育。妙可蓝多复制伊利、蒙牛等中国乳企的营销经验,近年来持续重金推广品牌,同时也希望通过对消费者的教育,使其养成食用奶酪的习惯。但这也令公司的广告费用率高企,近两年保持在20%左右,拉低了公司利润率水平。

此说法或许正能解释,为何公司营收增长却只获得1亿净利润。凌雁管理咨询首席咨询师林岳对《港湾商业观察》表示,妙可蓝多在营销方面投入的确占比很大,广告费用在销售费用中比例超过八成,这让它可以占据品类一哥的地位,说明奶酪市场实际上还是需要认知的培育,随着伊利、蒙牛、光明等乳业巨头加入赛道,行业的竞争会进一步加剧。营销的确会是一个保持市场领先的重要抓手,另一个抓手则是产品研发。

事实上,销售费用居高不下的同时,妙可蓝多提出,报告期内,公司全新升级的研发中心投入使用,具备基础研究、应用研究、产品检测、国际交流等多种功能,为国内最为领先的奶酪研发中心。

数据显示,2022年,公司实现研发费用5122.70万,同比增长27.78%。尽管同期研发费用增长幅度大于销售费用,但研发费用仍然不及销售费用的5%。“最为领先”辅之具体数额,不由得让投资者产生疑惑。

林岳表示,可以看到妙可蓝多的研发投入同比也在增长,理论上未来比重应该和销售费用持平,也就是说当品牌在消费群体中建立心智关系后,应该靠产品来提升用户粘性和品牌忠诚度,营销更多地是在获客和产品教育方面打配合。

0 条评论

发表